1. Nội dung

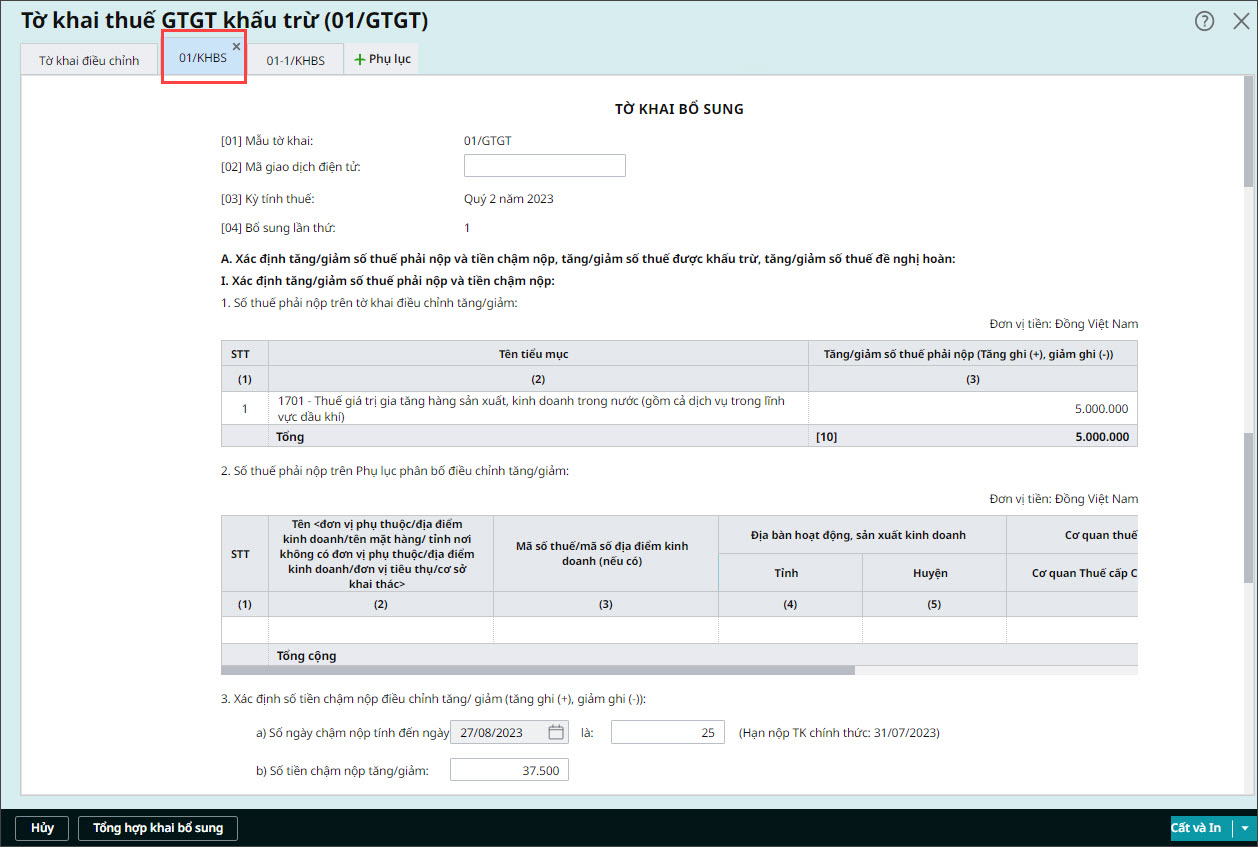

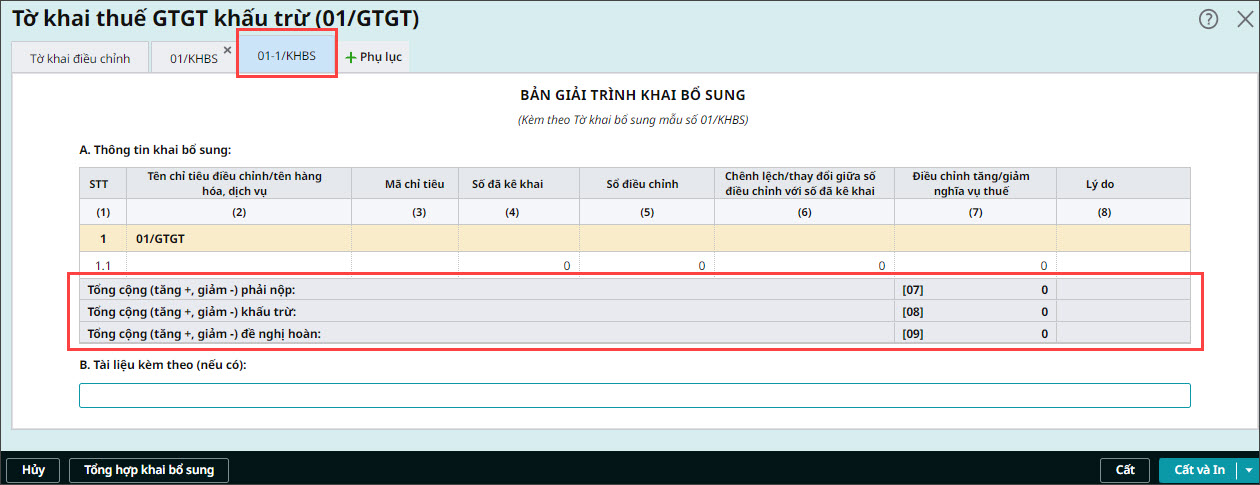

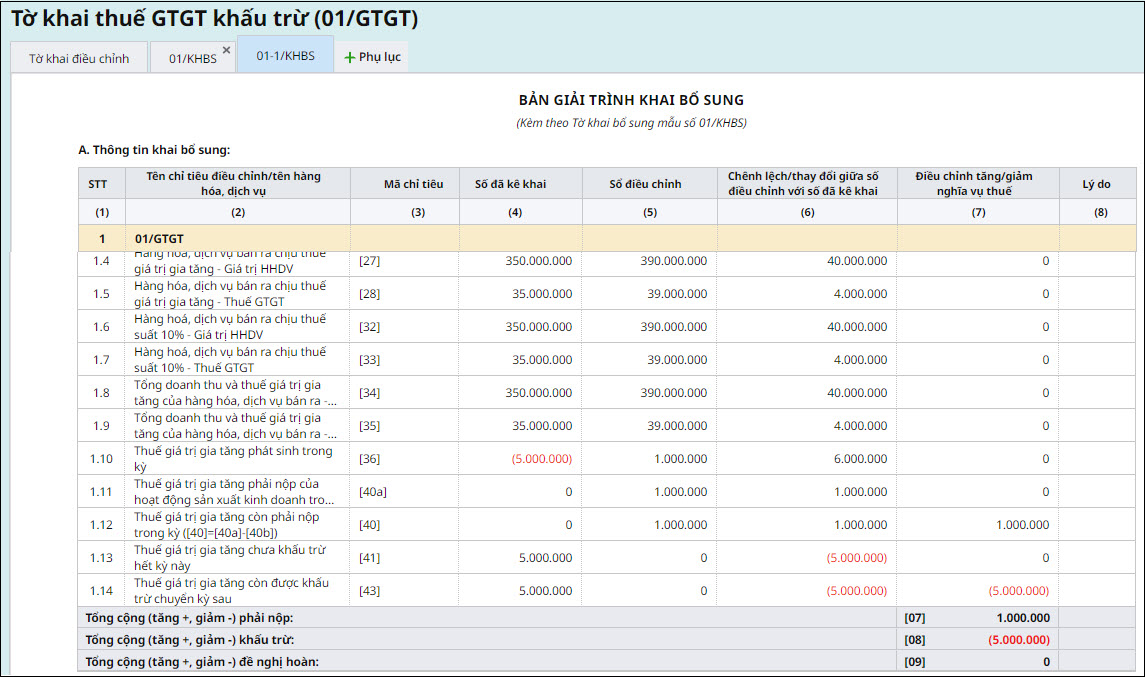

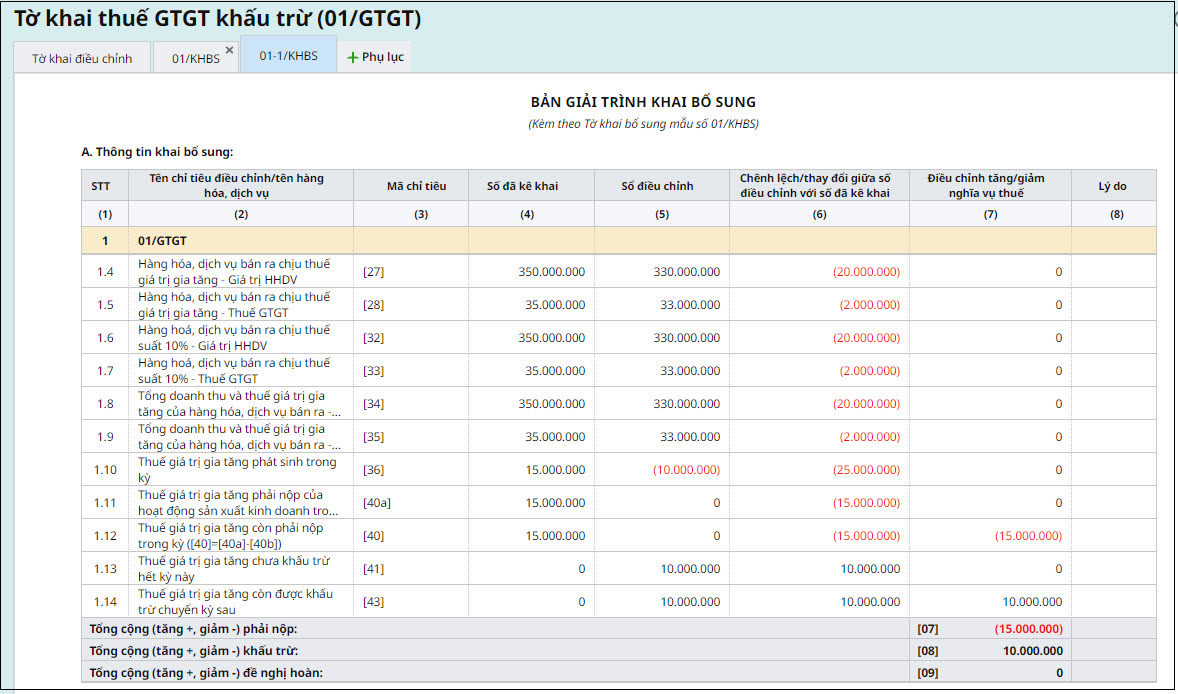

Sau khi người dùng lập Tờ khai bổ sung thuế GTGT và thực hiện Tổng hợp KHBS, kế toán căn cứ số liệu trên Bản giải trình bổ sung (01-1/KHBS) tại chỉ tiêu Tổng cộng (tăng +, giảm -) phải nộp [07] và [08] để:

-

- Xác định số ngày nộp chậm và số tiền thuế chậm nộp.

- Giúp người dùng xác định phương án giải trình và xử lý dữ liệu với Cơ quan thuế.

2. Các trường hợp chi tiết

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/