Căn cứ nghiệp vụ

Căn cứ Điều 19, Nghị định 123/2020/NĐ-CP về hóa đơn điện tử, khi hóa đơn điện tử có sai sót thì người nộp thuế được lựa chọn 1 trong 2 hình thức xử lý là Lập HĐ điều chỉnh hoặc Lập hóa đơn thay thế cho hóa đơn sai sót.

Căn cứ Điều 5, Nghị định 209/2013/NĐ-CP, Điều 8 Thông tư 219/2013/TT-BTC hướng dẫn thi hành luật thuế GTGT, thời điểm phát sinh thuế GTGT là thời điểm lập hóa đơn, cụ thể:

- Thời điểm xác định thuế GTGT đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Thời điểm xác định thuế GTGT đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

Căn cứ vào Khoản 1, Điều 47 Luật quản lý thuế 38/2019/QH14 và Khoản 4 điều 7 Nghị định 126/2020/NĐ-CP:

- Quy định người nộp thuế được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế nếu phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót nhưng chưa hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

- Hồ sơ khai thuế bổ sung được nộp cho cơ quan thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót; nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra

Như vậy:

Khi đơn vị cung cấp hàng hóa dịch vụ, thời điểm xuất hóa đơn đơn vị đồng thời phát sinh nghĩa vụ thuế GTGT và phải lập tờ khai thuế GTGT

Khi đơn vị đã lập hóa đơn điều chỉnh/thay thế cho hóa đơn phát hiện có sai sót, việc này làm thay đổi nghĩa vụ thuế GTGT đã kê khai trước đó. Vì vậy, đơn vị phải lập tờ khai thuế GTGT bổ sung cho tháng/quý có hóa đơn bị sai sót (Không phải là lập tờ khai vào tháng phát sinh hóa đơn thay thế/điều chỉnh).

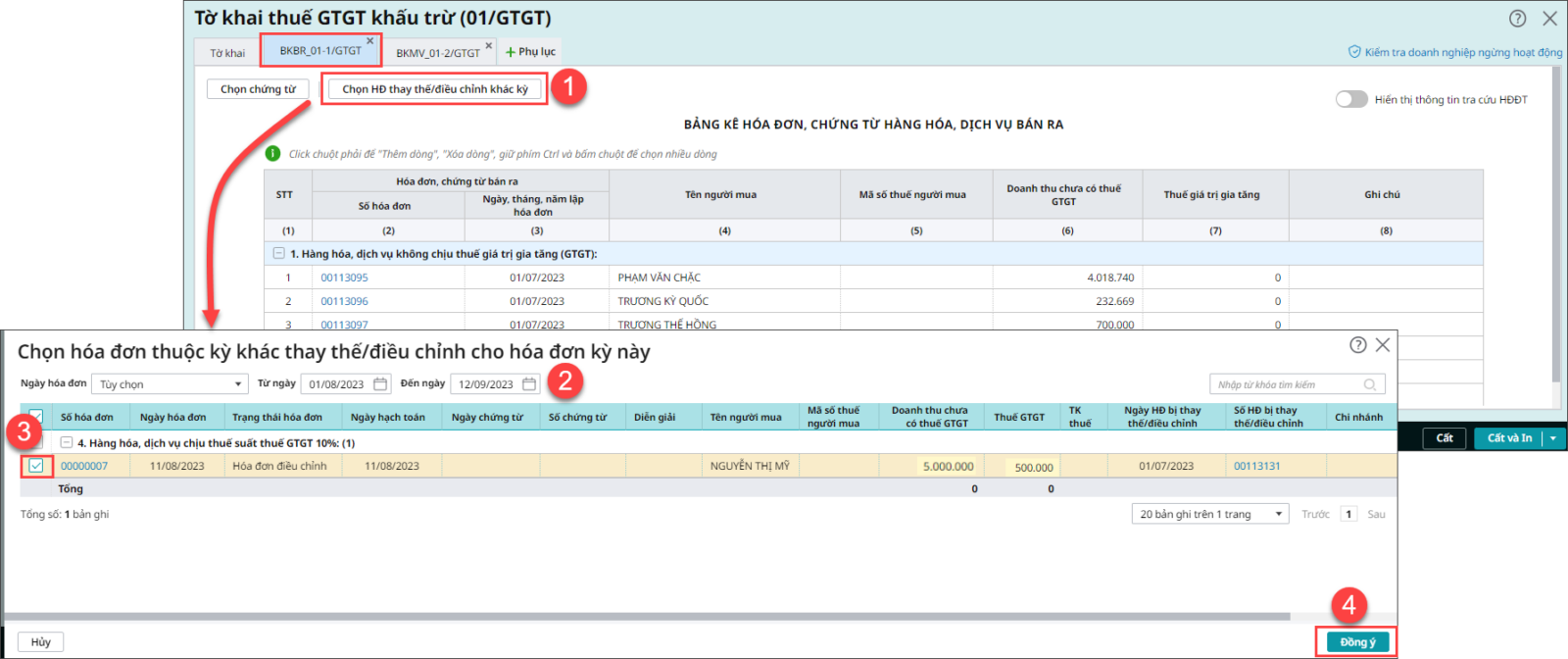

Nếu Hóa đơn điều chỉnh/Hóa đơn thay thế và Hóa đơn bị điều chỉnh/Hóa đơn bị thay thế (HĐ gốc) phát sinh tại 2 kỳ khác nhau (khác tháng/quý kê khai) thì NNT cần kê Hóa đơn thay thế/Hóa đơn điều chỉnh trên Tờ khai bổ sung của kỳ phát sinh Hóa đơn bị điều chỉnh/Hóa đơn bị thay thế.

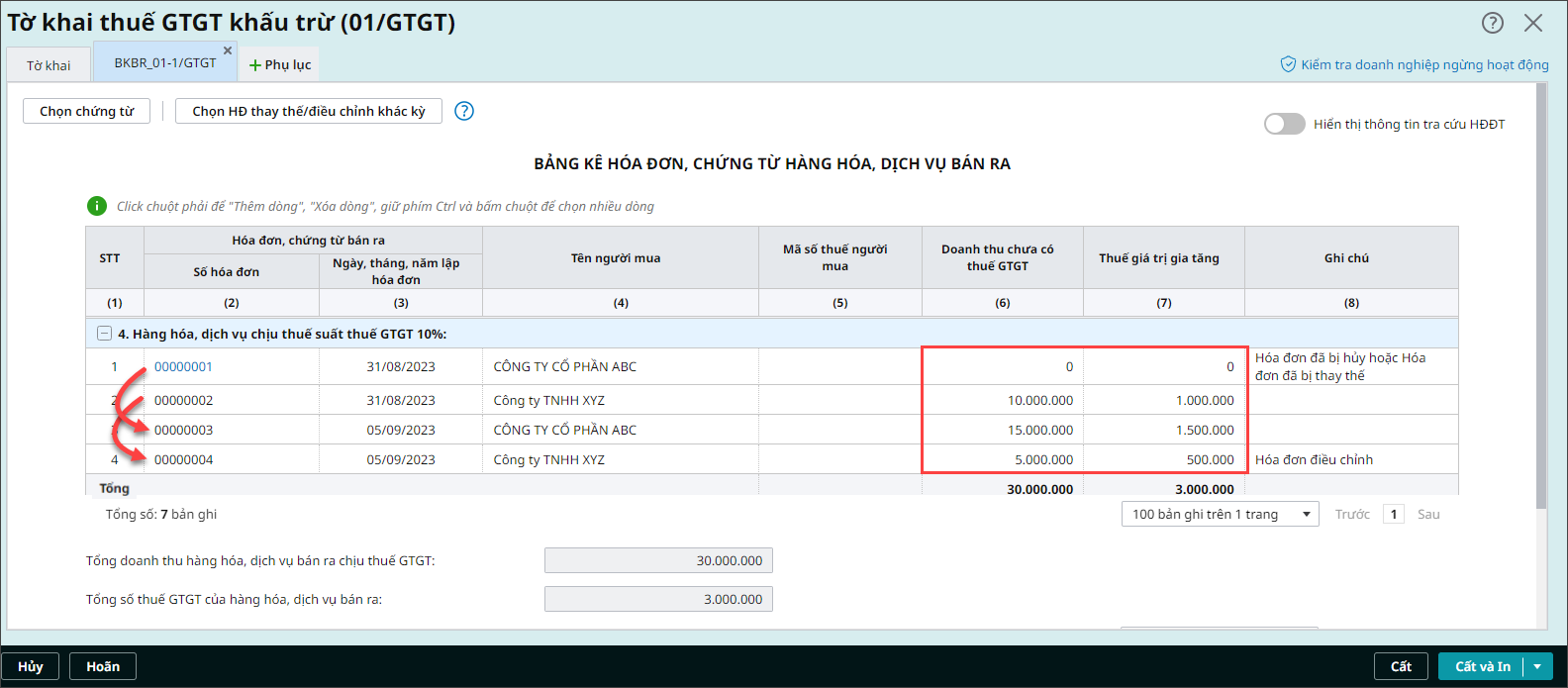

Ví dụ: Hóa đơn số HĐ01 ngày 31/08, số tiền 10 triệu. Sau đó ngày 05/09, kế toán phát hiện HĐ01 có sai sót. Kế toán hủy bỏ và lập hóa đơn thay thế HĐ02 – Số tiền 12 triệu. Khi lập tờ khai thuế, kế toán kê dữ liệu trên tờ khai thuế GTGT đối với từng hóa đơn như sau:

-

- Hóa đơn gốc số HĐ01 – Số tiền 10 triệu: Kê lên bảng kê thuế GTGT tháng 8.

- Hóa đơn thay thế số HĐ02 – Số tiền 12 triệu: Kê trên Tờ khai bổ sung thuế GTGT tháng 8.

Cũng trường hợp này, nếu doanh nghiệp kê khai Thuế GTGT theo Quý thì kế toán vẫn kê lên cả HĐ01 và HĐ02 trên Tờ khai lần đầu quý 3.

Hướng dẫn xử lý trên phần mềm |

||||

|

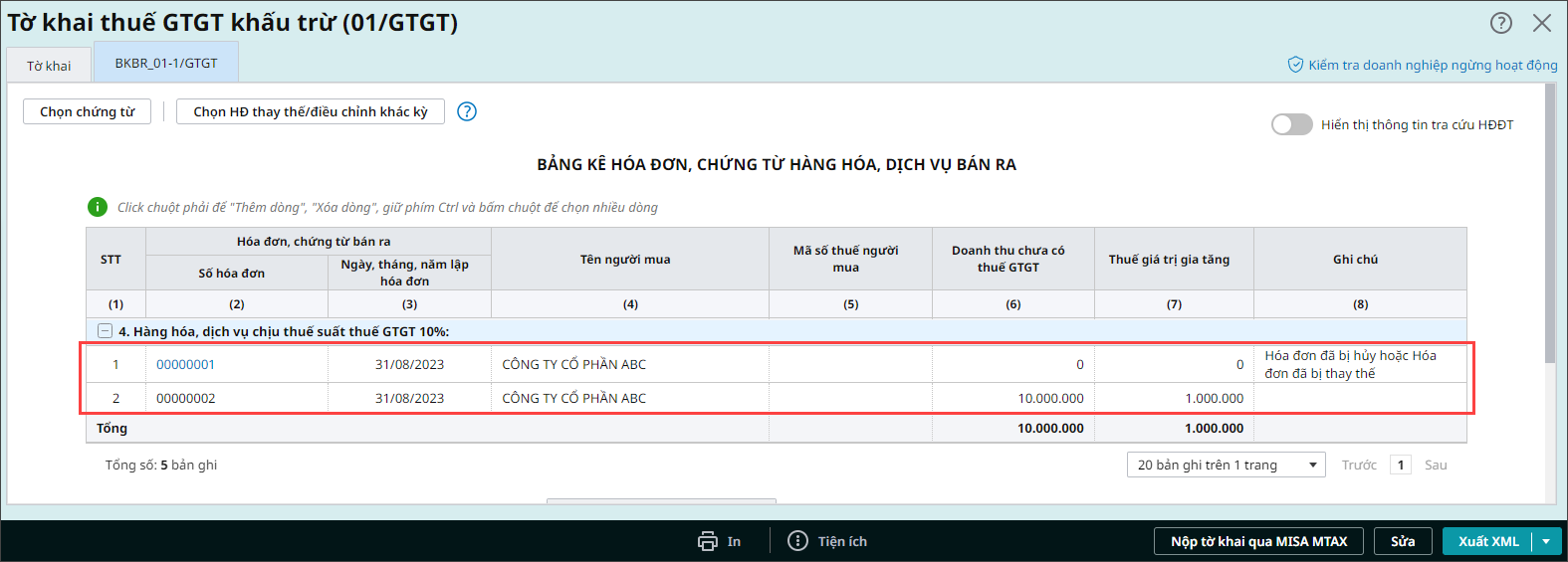

Ví dụ: Doanh nghiệp A kê khai theo Tháng.

Khi kế toán kê khai thuế GTGT sẽ xảy ra 1 trong 2 trường hợp:

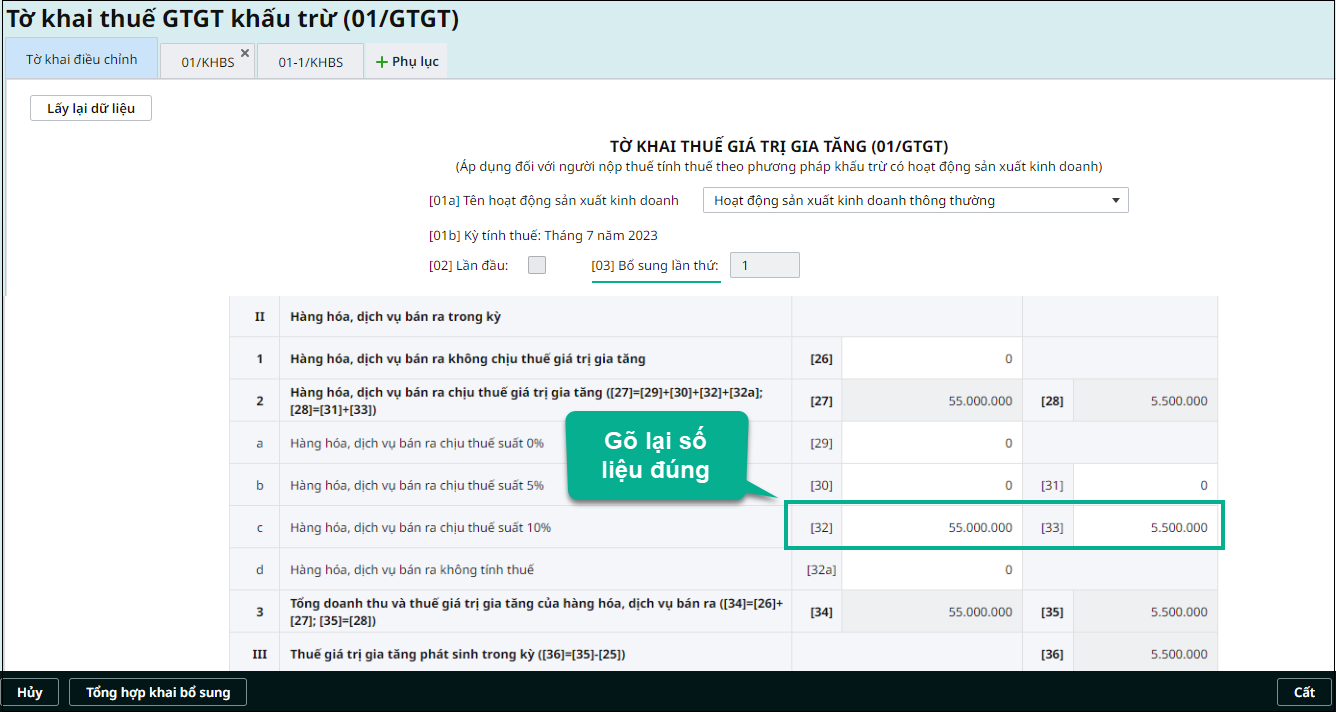

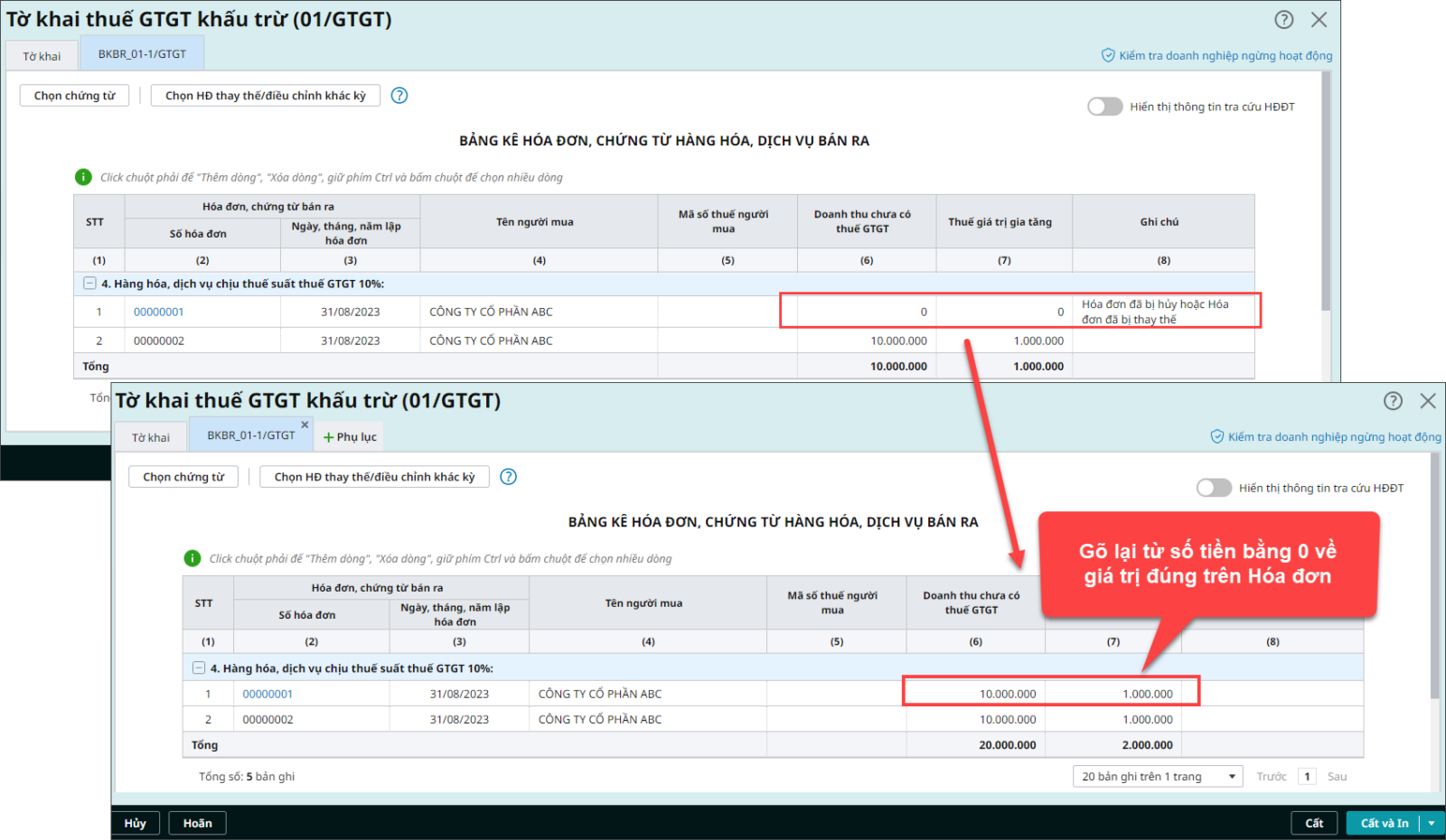

Căn cứ vào thông tin tham khảo mà MISA thu thập được từ hướng dẫn xử lý của 1 số chi cục Thuế đối với 2 trường hợp trên, người dùng có thể kê khai Hóa đơn điều chỉnh/thay thế và Hóa đơn bị điều chỉnh/bị thay thế (HĐ gốc) khác kỳ (tháng/quý kê khai) như sau: Trường hợp 1: ĐÃ NỘP tờ khai lần đầu, sau đó mới phát hiện hóa đơn có sai sót

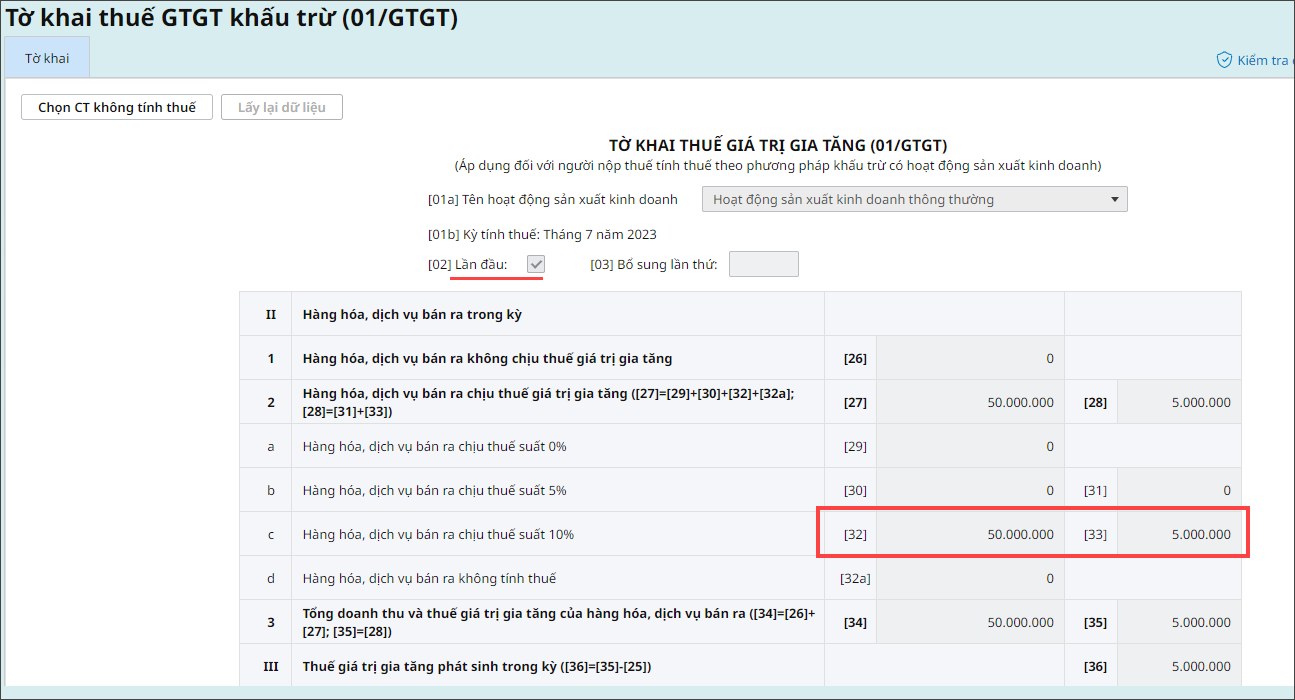

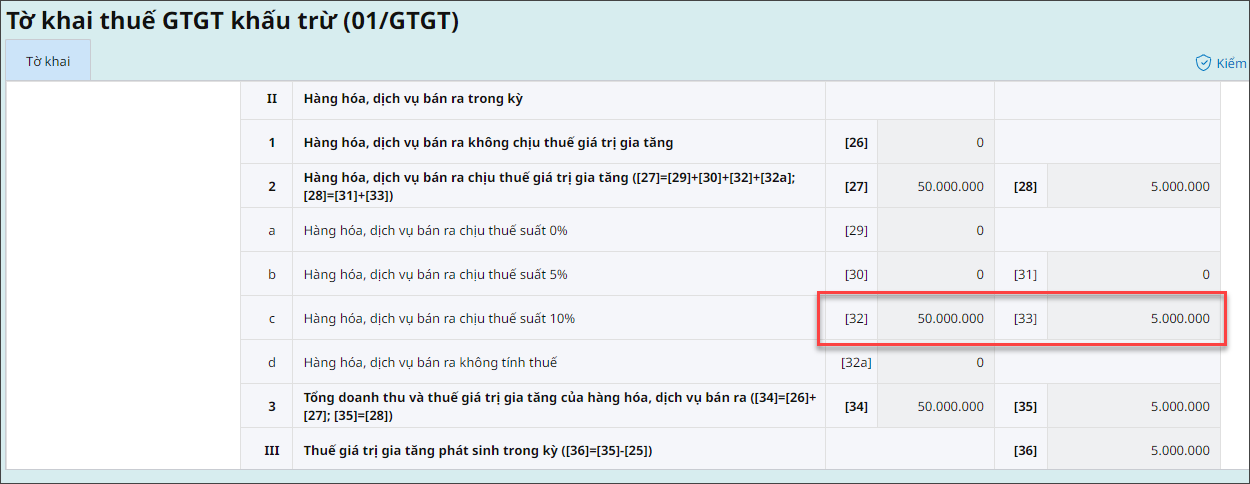

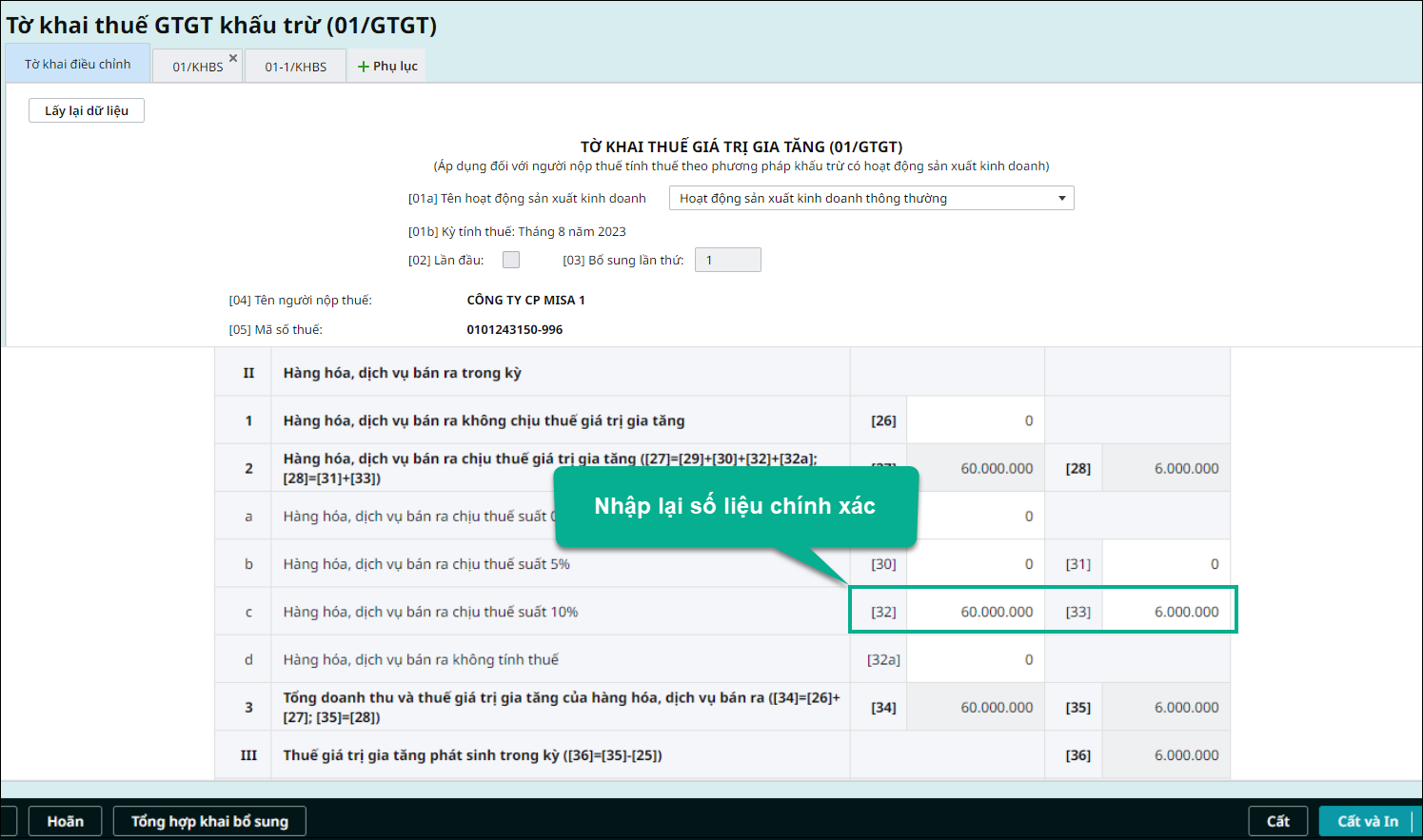

==> Lập Tờ khai bổ sung của Tháng 8, gõ lại chỉ tiêu 32 = 55.000.000đ và chỉ tiêu 33 = 5.500.000đ.

Trường hợp 2: CHƯA NỘP tờ khai lần đầu, sau đó mới phát hiện hóa đơn có sai sótVí dụ 2: Doanh nghiệp A kê khai theo Tháng.

Trong trường hợp này, người dùng có thể tham khảo 1 trong 2 cách xử lý mà MISA đưa ra như sau: Lưu ý: MISA khuyến nghị khách hàng trước khi lập Tờ khai thuế GTGT và gửi tới CQT cần xác nhận lại kỹ thông tin, thống nhất cách xử lý số liệu trên tờ khai với Cơ quan Thuế quản lý trực tiếp.

|

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/