1. Tổng quan

Bài viết hướng dẫn cách lập tờ khai quyết toán thuế thu nhập cá nhân (TNCN) trên phần mềm MISA, bao gồm các bước đăng ký sử dụng tờ khai, lập tờ khai quyết toán và lập tờ khai điều chỉnh (nếu có). Nội dung phù hợp với các đơn vị thực hiện quyết toán thuế TNCN theo quy định hiện hành.

2. Các bước lập tờ khai quyết toán thuế TNCN

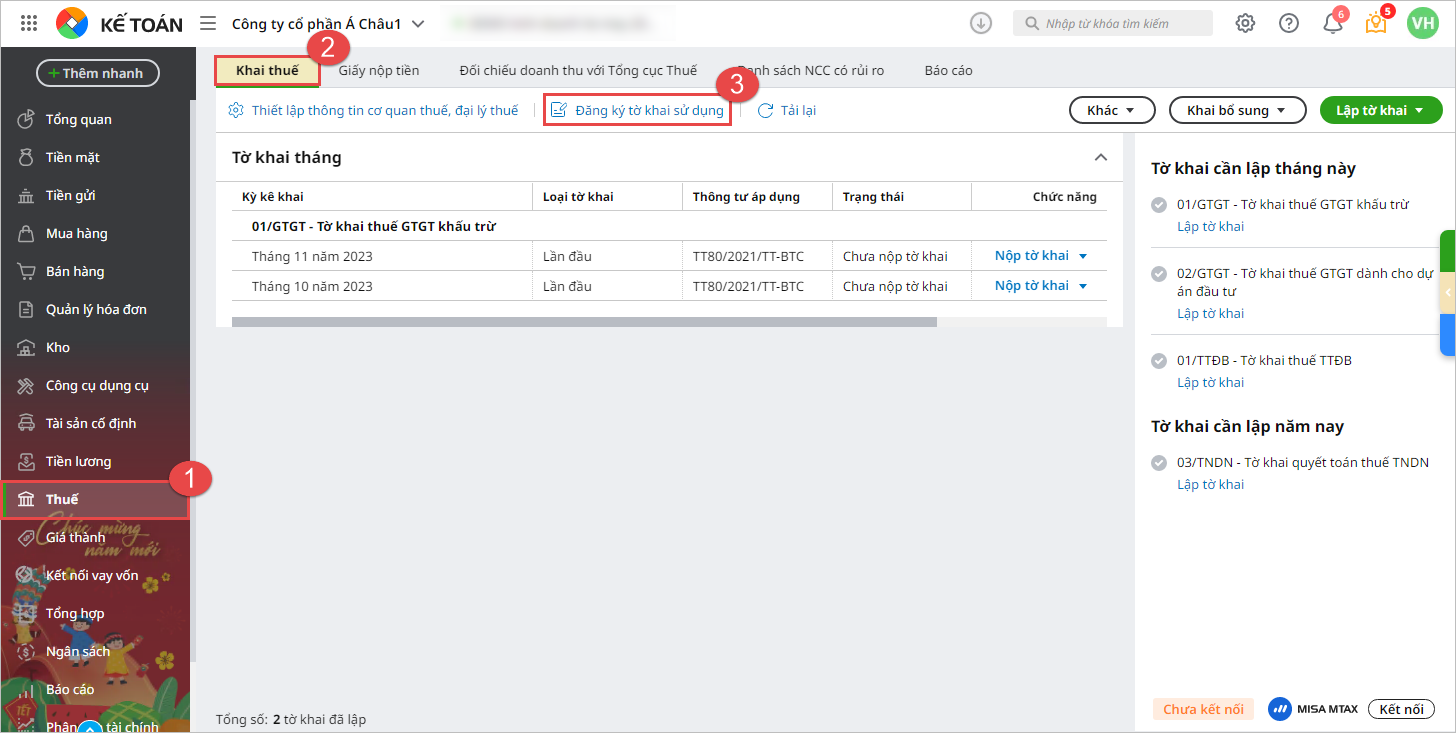

2.1. Đăng ký sử dụng tờ khai quyết toán thuế TNCNBước 1: Vào phân hệ Thuế, tab Khai thuế, chọn Đăng ký tờ khai sử dụng

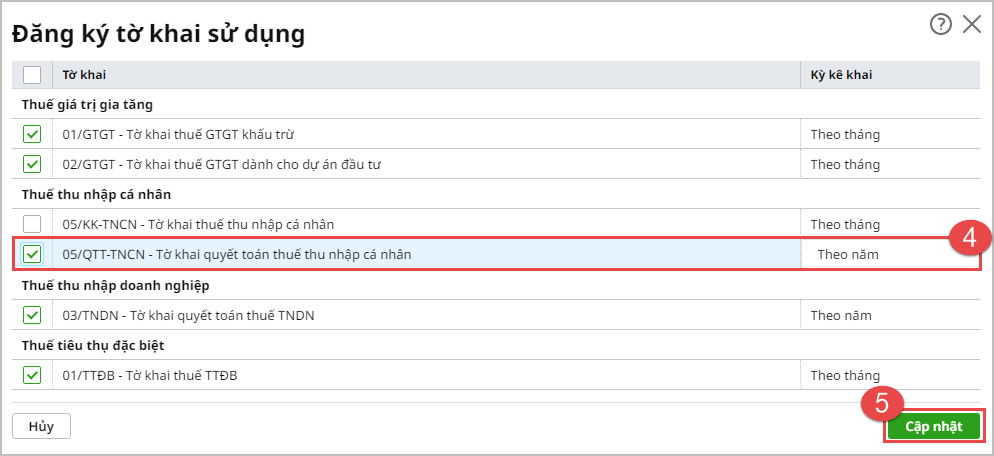

Bước 2: Tích chọn 05/QTT-TNCN – Tờ khai quyết toán thuế thu nhập cá nhân Bước 3: Nhấn Cập nhật

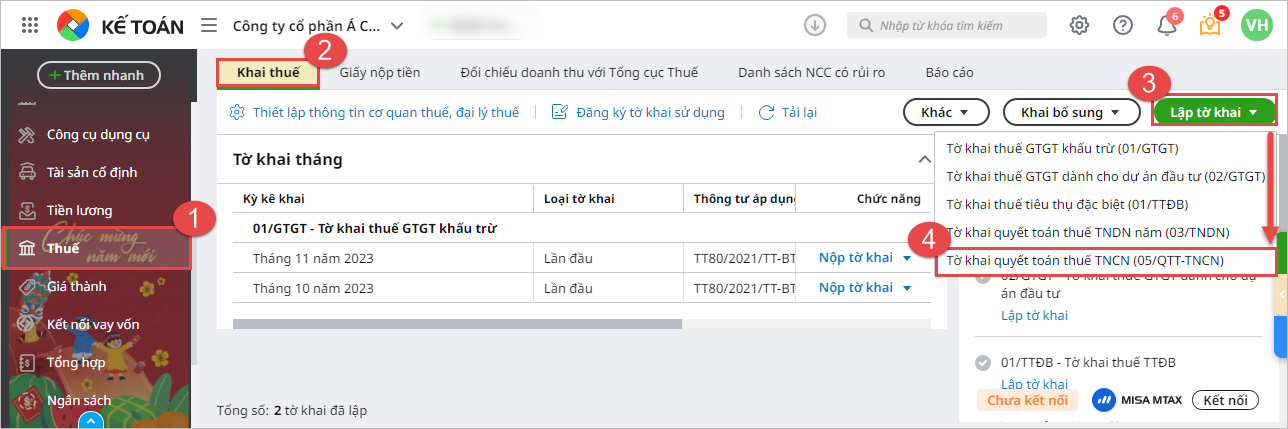

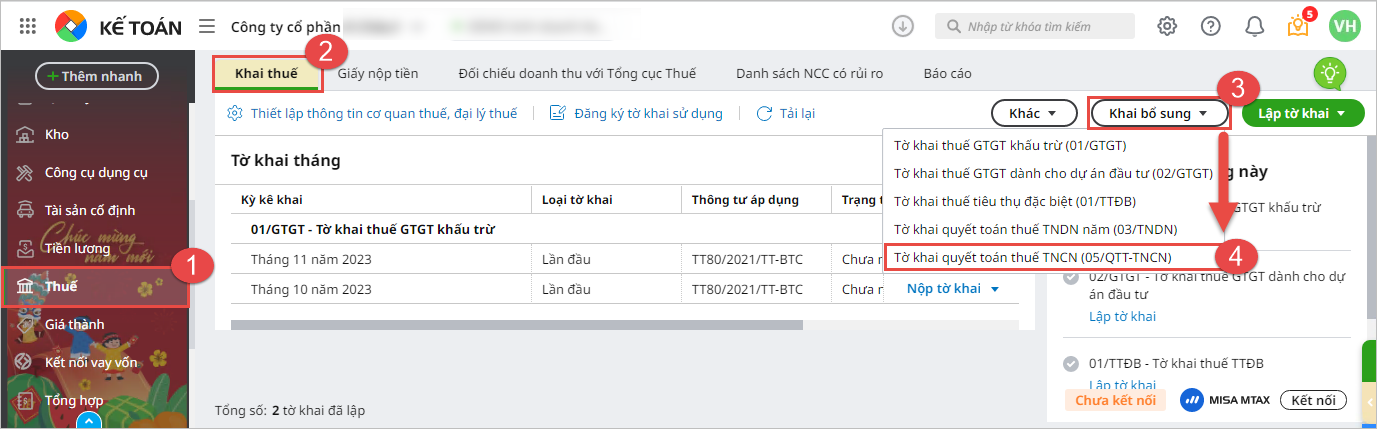

2.2. Lập tờ khai quyết toán thuế TNCNBước 1: Vào phân hệ Thuế \ Khai thuế \ Lập tờ khai và chọn Tờ khai quyết toán thuế TNCN (05/QTT-TNCN)

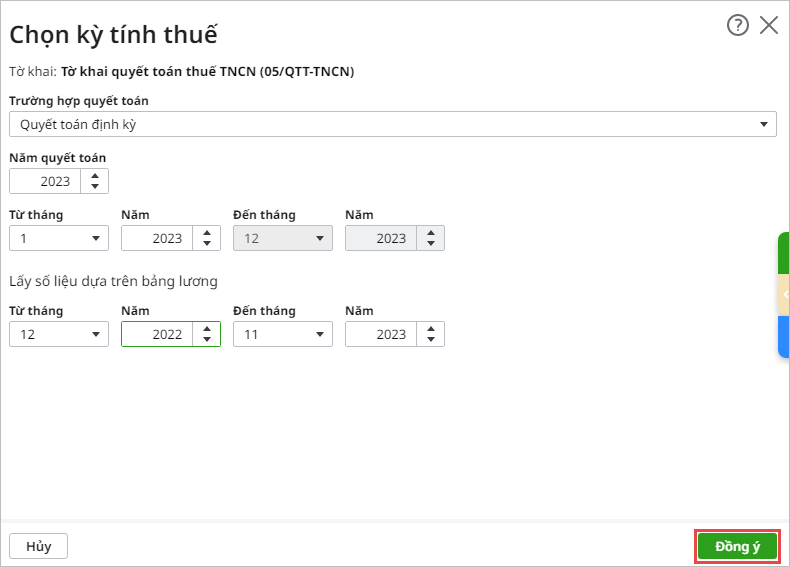

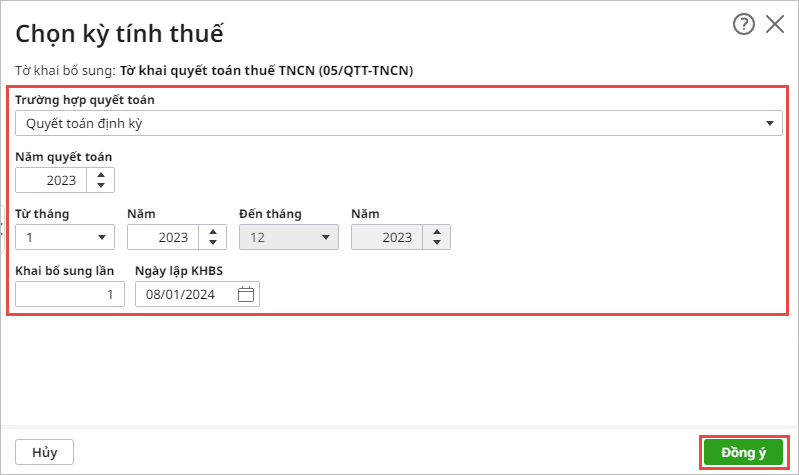

Bước 2: Thiết lập tham số kỳ tính thuế. Nhấn Đồng ý

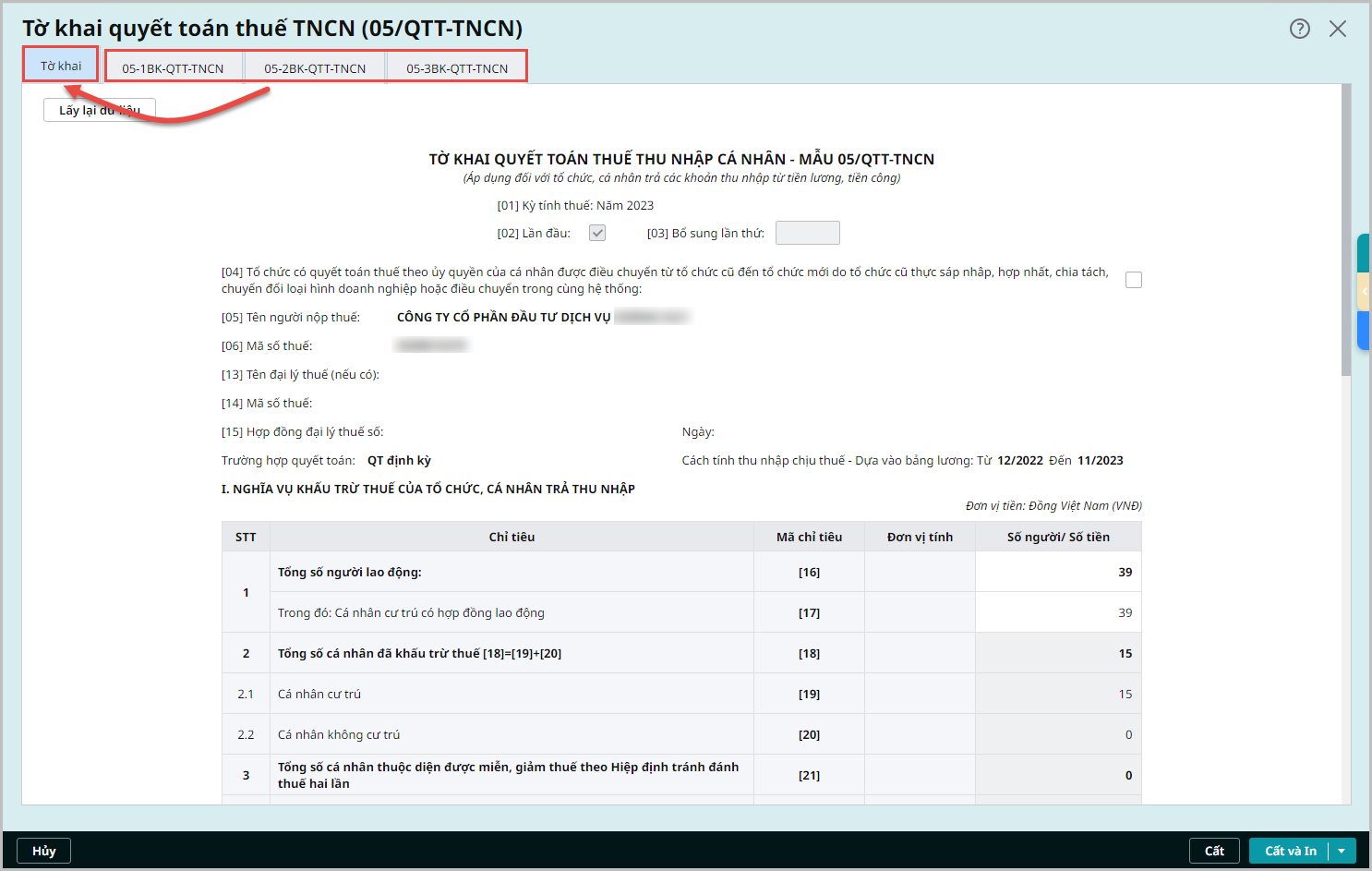

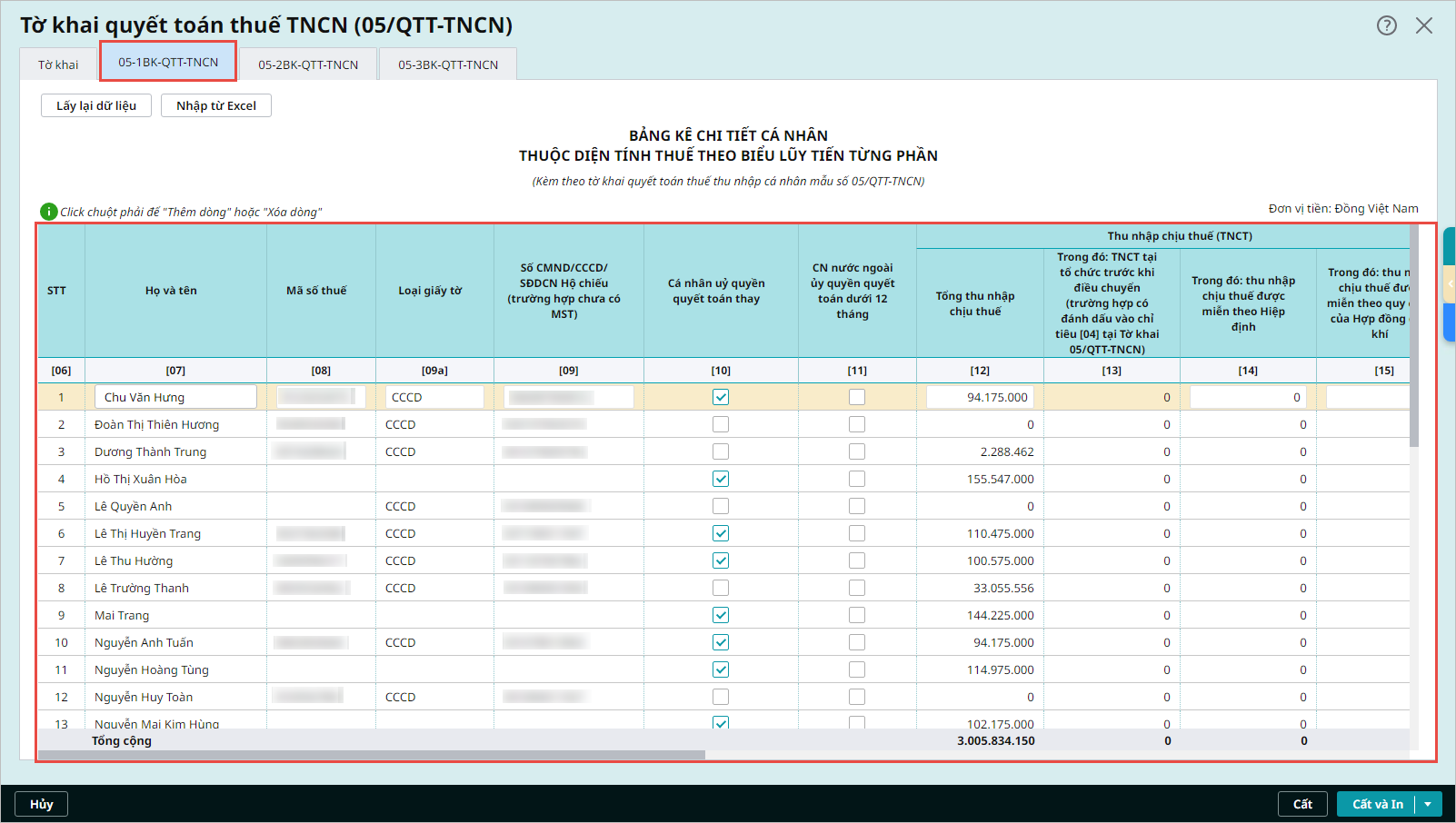

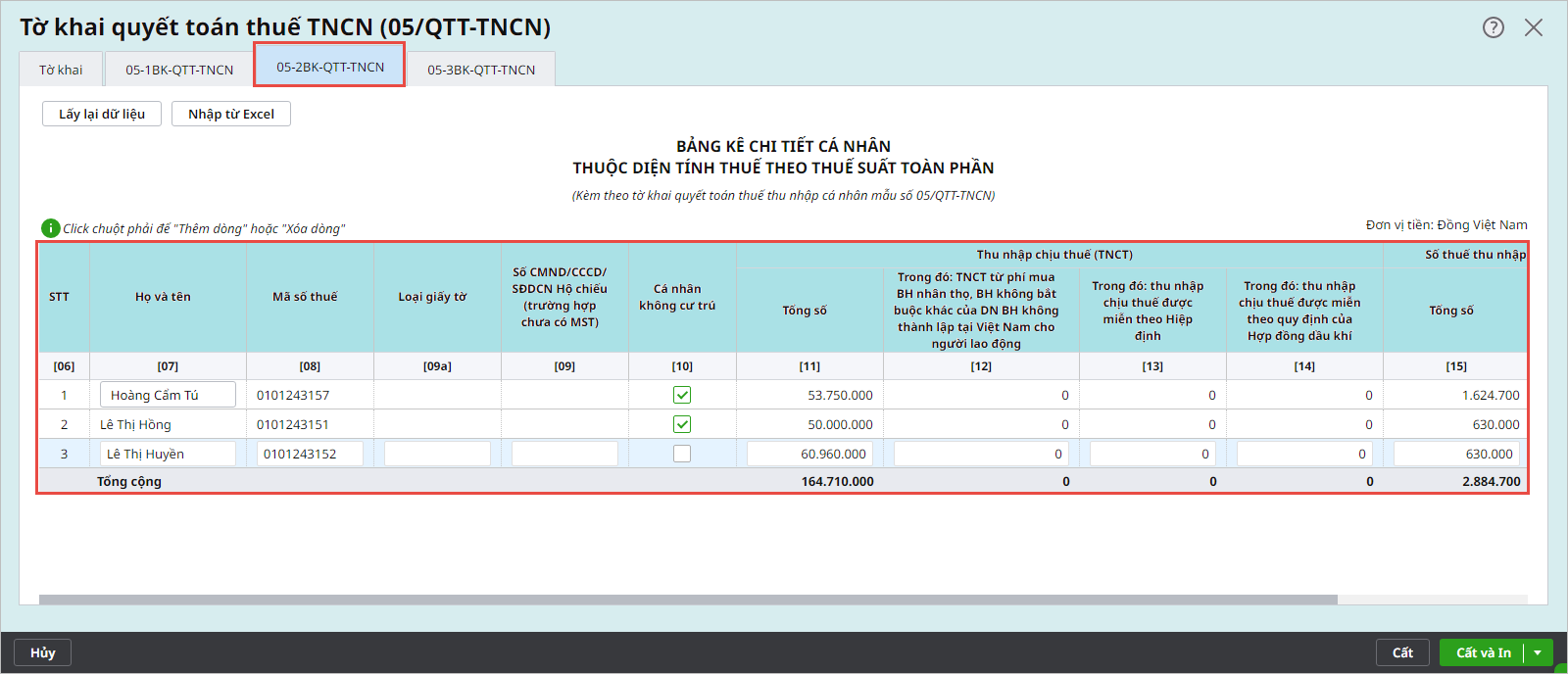

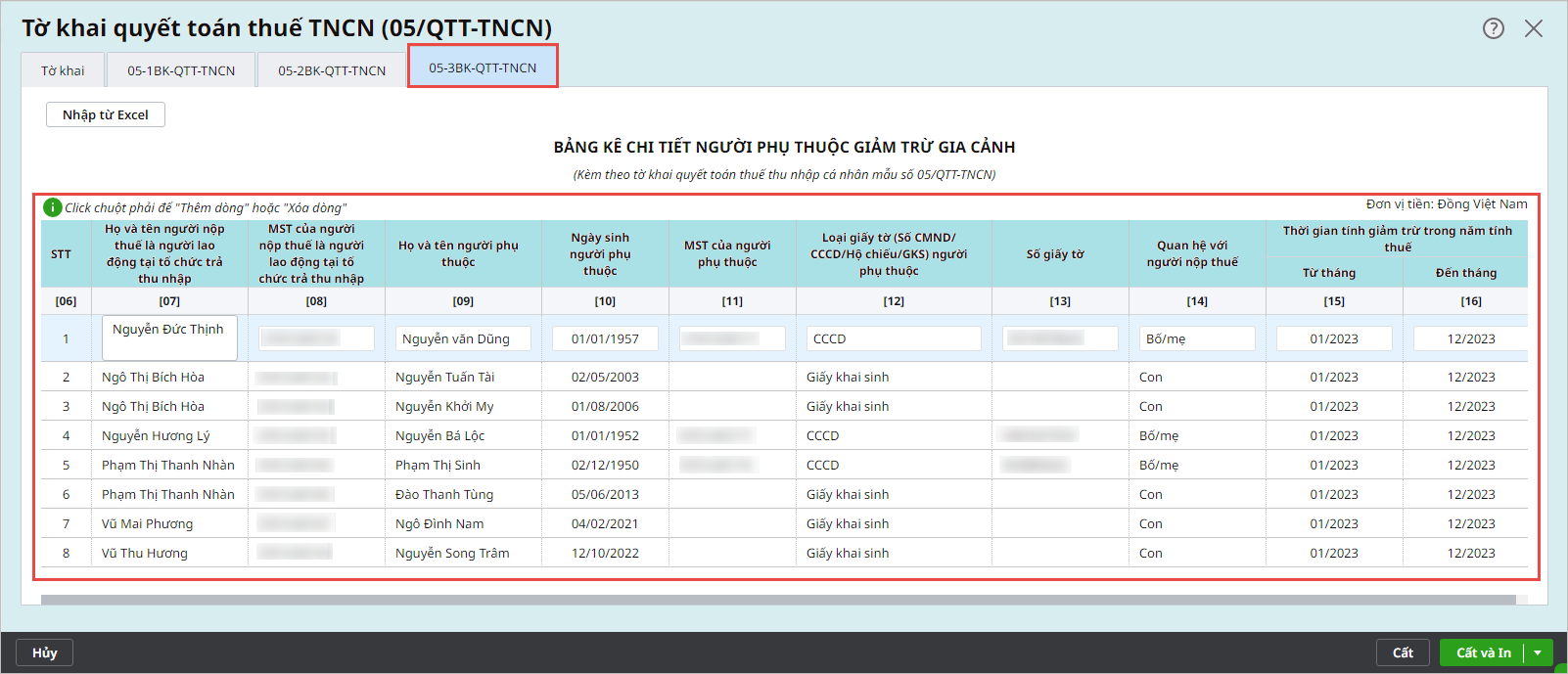

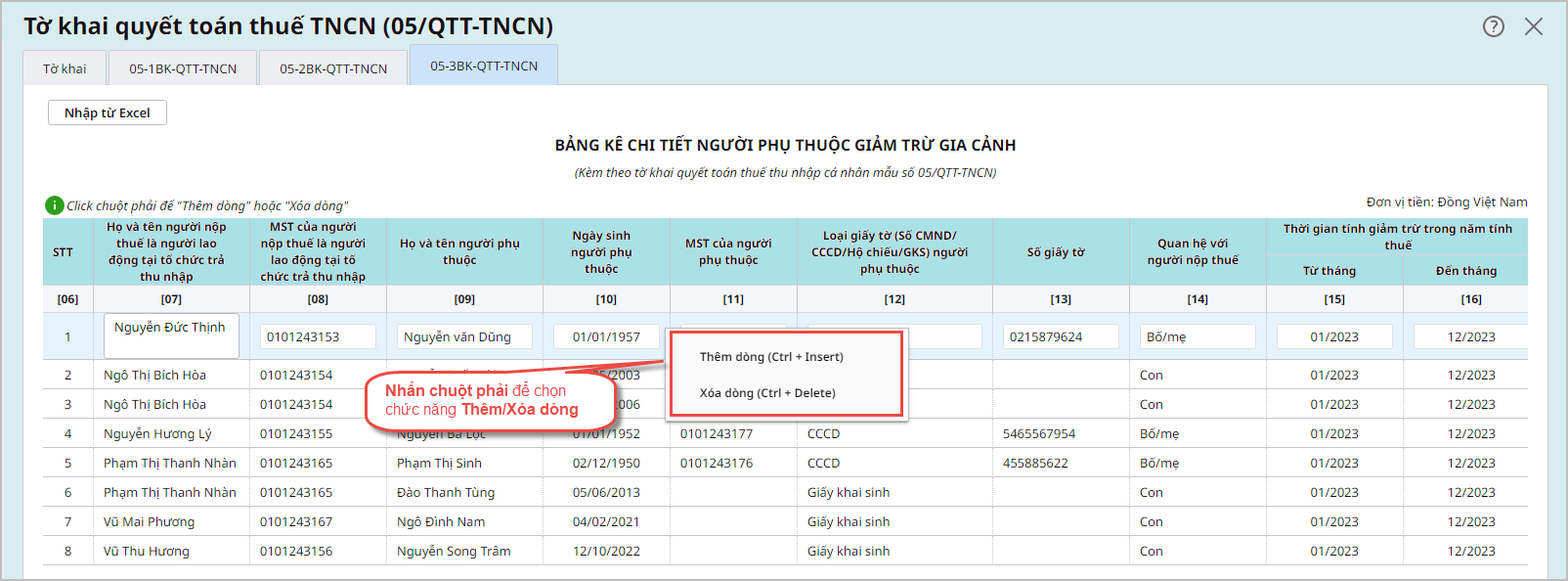

Bước 3: Chương trình tự động tổng hợp số liệu lên Tờ khai và các Phụ lục đi kèm, trong đó:

Lưu ý:

Bước 4: Nhấn Cất Bước 5: Nộp tờ khai qua Mtax, hoặc xuất khẩu ra XML để nộp hoặc nhập vào HTKK. Xem hướng dẫn tại đây Lưu ý:

2.3. Lập tờ khai quyết toán thuế TNCN điều chỉnh (nếu có)Bước 1: Vào phân hệ Thuế \ Khai bổ sung, chọn Tờ khai quyết toán thuế TNCN (QTT/TNCN).

Bước 2: Chọn kỳ tính quyết toán thuế muốn khai bổ sung, nhấn Đồng ý:

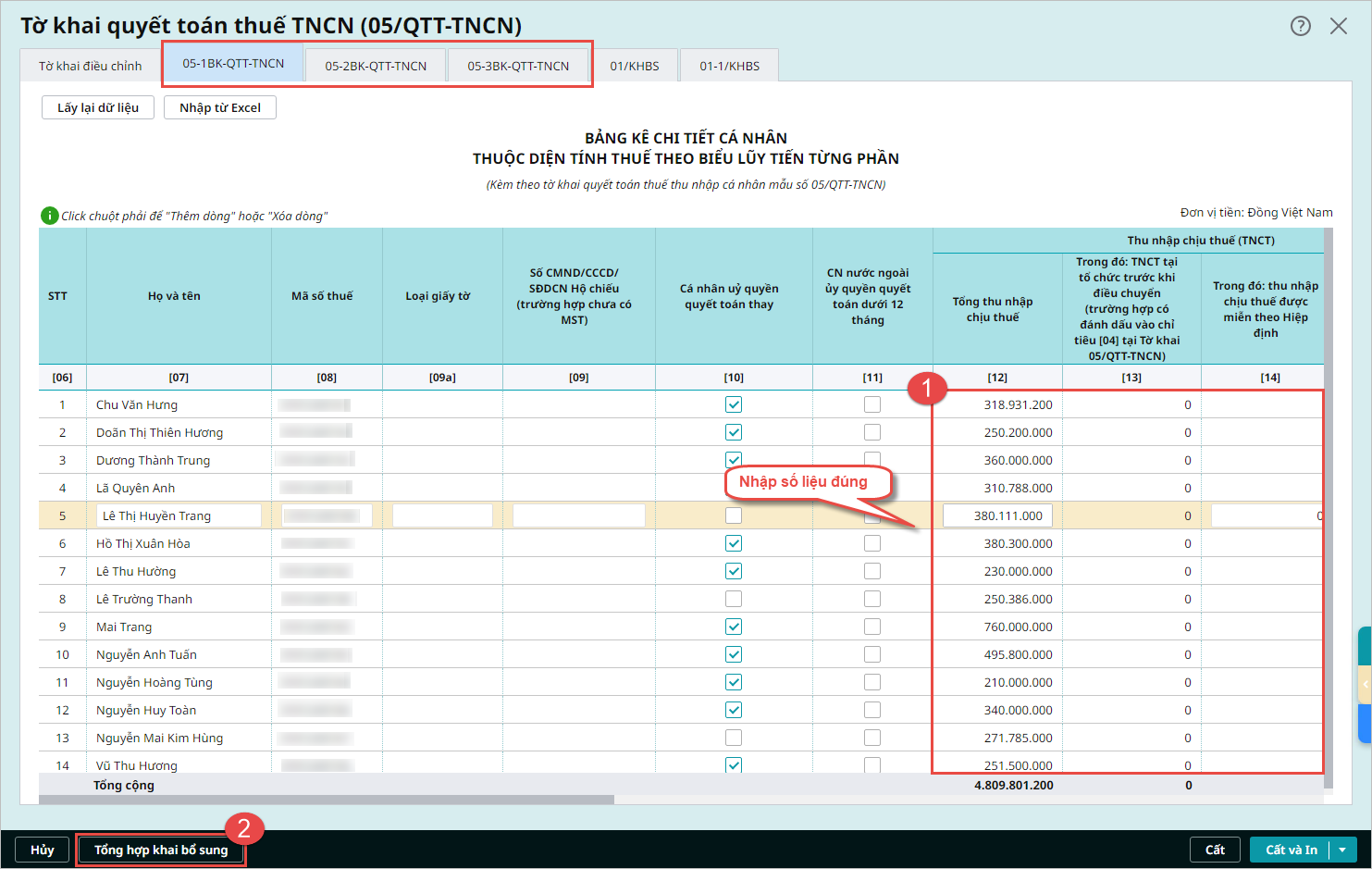

Bước 3: Chương trình tự động lấy lên dữ liệu của tờ quyết toán thuế cũ. Kế toán nhập lại các thông tin đúng vào chỉ tiêu có sai sót. Sau đó, nhấn Tổng hợp khai bổ sung:

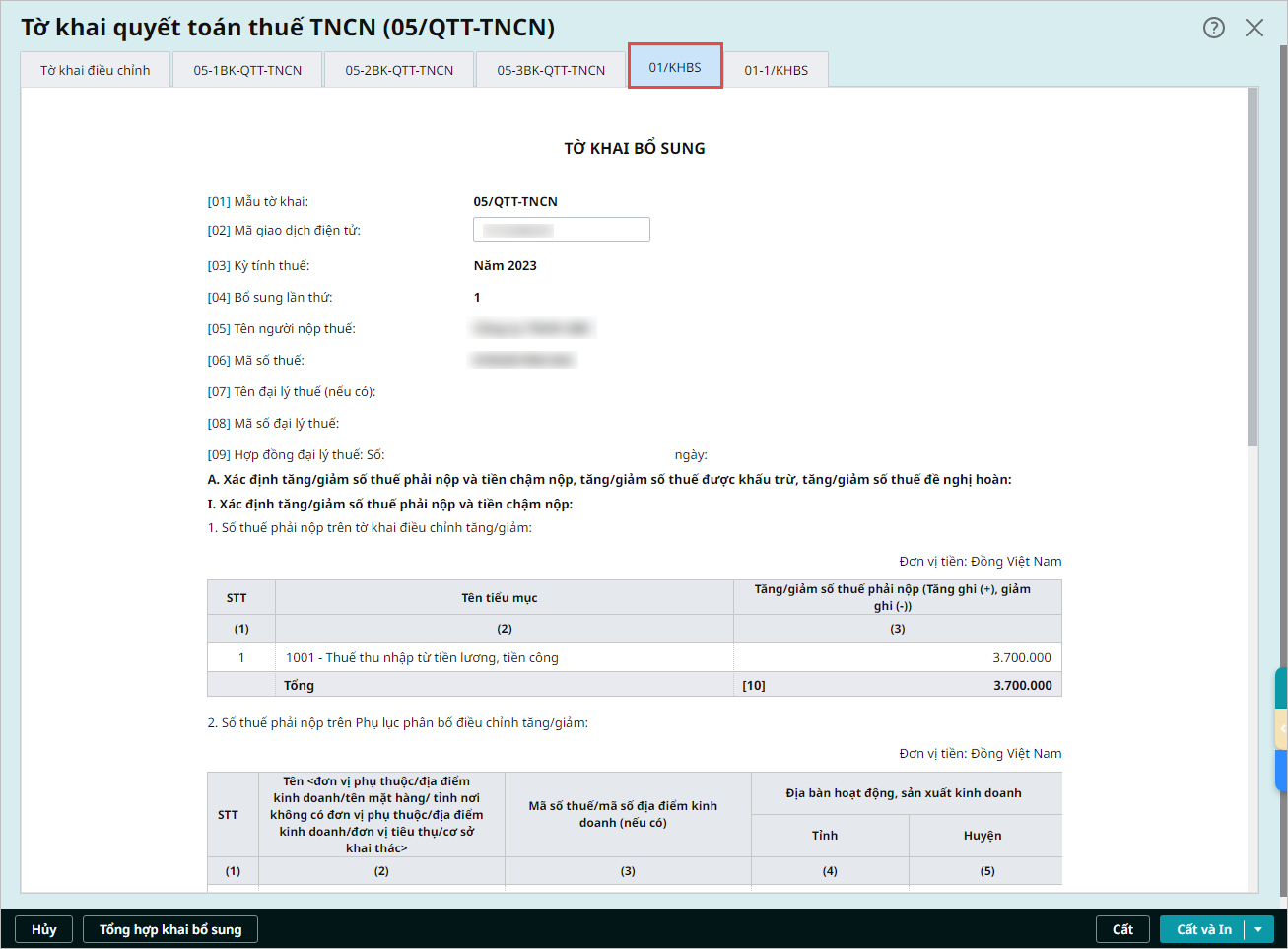

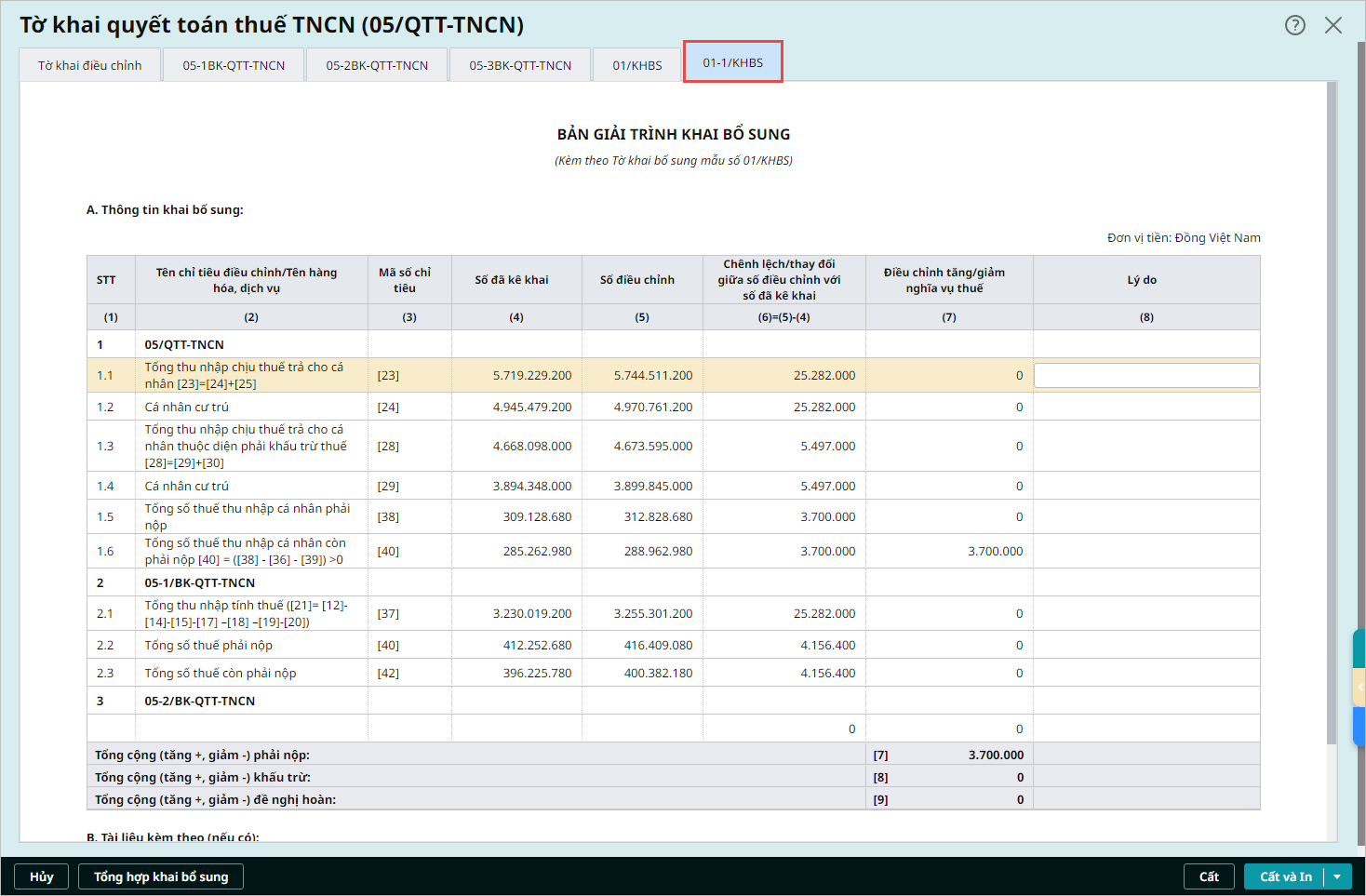

Bước 4: Chương trình sẽ tự động cập nhật số liệu điều chỉnh vào:

Bước 5: Khai báo bổ sung các thông tin Nội dung giải thích và tài liệu đính kèm (nếu có). Bước 6: Nhấn Cất để lưu tờ khai. Bước 7: Nộp tờ khai bổ sung cho cơ quan thuế. Xem tại đây. Lưu ý:

|

3. Lưu ý

- Số liệu trên tờ khai quyết toán thuế TNCN được lấy từ Bảng lương và các thông tin trên danh mục Nhân viên. Trước khi lập tờ khai, cần thực hiện:

- Lập Bảng tính lương của kỳ tính thuế tương ứng.

- Khai báo các thông tin về Hợp đồng lao động trên danh mục Nhân viên.

- Lập tờ khai thuế TNCN hàng tháng/quý

- Nếu không sử dụng phân hệ Tiền lương, không lập tờ khai quyết toán thuế TNCN trên phần mềm thì có thể nhập khẩu phụ lục quyết toán thuế TNCN từ file excel vào phần mềm để quản lý và gửi cho cơ quan thuế.

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/